Какие наши ЦОДы

Международная компания Avon в соответствии с 242-ФЗ (вступил в силу в 2015 году) перенесла в ЦОД КРОК на территории РФ корпоративные информационные системы, использующие персональные данные россиян. Для безостановочной работы онлайн-магазина и других бизнес-критичных сервисов для представительства Avon в России была создана катастрофоустойчивая инфраструктура на базе двух аутсорсинговых территориально распределенных дата-центров уровня Tier 3. Из зарубежного ЦОД Avon в дата-центры КРОК перенесены онлайн-магазин для конечных покупателей, портал для представителей Avon, система управления заказами, включая модули отчетности и биллинг.

— Крупные международные компании, такие как Avon, развивают бизнес в России и заинтересованы в коммерчески эффективных моделях ИТ, полностью соответствующих российскому законодательству, — говорит руководитель направления аутсорсинга вычислительных инфраструктур компании КРОК Ренат Сайфутдинов. — В таких проектах заказчики обращают внимание на уровень отказоустойчивости ЦОД, сервисы по комплексной эксплуатации оборудования, возможности подключения к телеком-операторам в рамках корпоративных стандартов, наличие профессиональных управляемых услуг.

Закон о персональных данных, обязавший хранить данные россиян на серверах, территориально расположенных в РФ, и ставший для многих компаний причиной смены поставщика ЦОД-услуг с иностранного на отечественного, — один из факторов развития рынка. По оценкам iKS-Consulting, в 2016 году он обеспечил 10 — 12% роста. Тренд не исключительно российский. Так, в Китае новые правила кибербезопасности, принятые властями в 2017 году, требуют от компаний хранить все пользовательские данные на территории КНР. В итоге Apple, чтобы соблюсти этот закон, создала в прошлом году ЦОД в южной провинции Гуйчжоу. В феврале «Синьхуа» сообщила, что Apple построит и второй центр обработки данных, который будет специализироваться на услугах iCloud в материковой части Китая.

Еще один закон, который может способствовать развитию рынка ЦОД в РФ (так называемый пакет Яровой, подписан в 2016 году), обязывает все телекоммуникационные компании с 1 июля 2018 года хранить записи разговоров и содержание переписки абонентов до полугода, а информацию о фактах коммуникации абонентов — от года до трех в зависимости от типа компании. Это также потребует значительных вычислительных мощностей. По разным оценкам, для 157 млрд Гб информации потребуется 30 тыс. стоек. Являются ли политические факторы ключевыми для развития ЦОД в России? Как рынок будет эволюционировать в 2018 году?

По стойке смирно

— Российский рынок ЦОД уже можно назвать сложившимся рынком с высоким уровнем экспертизы как поставщиков услуг, так и их потребителей. В некоторых вопросах мы продвинулись даже дальше, чем европейские коллеги: например, в части вопросов хранения персональных данных, — считает руководитель ЦОД Linxdatacenter в Санкт-Петербурге Тарас Чирков. — В Европе законодательные ограничения вступают в силу только в этом году. Там еще предстоит проделать большую работу по решению проблем хранения и передачи, в том числе трансграничной, личной информации граждан.

— Стадия становления этого бизнеса как такового уже произошла, рынок стал довольно зрелым, — подтверждает генеральный директор ГК «ИТ-ГРАД» Дмитрий Гачко. — Появились конкретные игроки, целенаправленно занимающиеся дата-центрами, а не просто операторы связи или случайные компании.

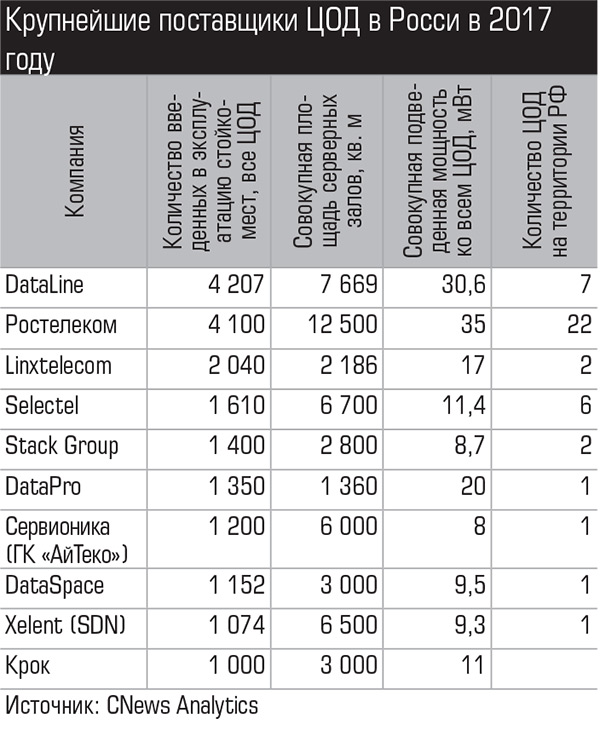

Основной показатель для рынка ЦОД — количество установленных стоек или стандартных шкафов для размещения оборудования. «Число запущенных в эксплуатацию стойкомест у 20 крупнейших провайдеров услуг ЦОД в 2017 году увеличилось на 3% и достигло 22,4 тысячи (данные на 1 октября 2017 года), — говорится в отчете CNews Analytics. — Наибольшее расширение коммерческих площадей зафиксировала компания DataLine, запустившая в коммерческую эксплуатацию третью очередь дата-центра Nord-4 емкостью 504 стойки». iKS-Consulting прогнозировал (исследование опубликовано в августе прошлого года), что к концу 2017 года общее количество стоек в российских дата-центрах вырастет до 38 тыс. штук — на 24,5% (в 2016-м — 30,5 тыс. штук), а объем рынка увеличится до 20 млрд рублей, на 19% по сравнению с 2016 годом (16,8 млрд рублей).

— Доходы операторов ЦОД стабильно растут, этот рост наблюдается еще с 2015 года, — оценивает показатели директор по технологиям Hitachi Vantara в North EMEA Ирина Яхина. — Можно ожидать, что и в 2018 — 2020 годах доходность российского рынка ЦОД увеличится. Основным стимулом при этом станет цифровая трансформация бизнеса.

По данным CNews Analytics, в 2018 году готовится ввод большого количества мощностей: «Прежде всего следует отметить “мегаЦОД” на 8 тыс. стоек в Тверской области, который планирует запустить Росэнергоатом (площадка сооружается в партнерстве с Ростелекомом). Часть ресурсов будет использована под размещение ИТ-систем Росэнергоатома, а часть поступит в продажу для коммерческих клиентов. Кроме того, в подмосковном Лыткарино готовится к запуску дата-центр “Авантаж”, который рассчитан на 2240 стойки. Планируют расширяться действующие операторы. Таким образом, до конца года планируется ввод в эксплуатацию сразу нескольких тысяч новых стоек, что приведет к беспрецедентному росту предложения, при том, что уже сейчас есть определенные проблемы с заполняемостью дата-центров».

Крупнейшие поставщики ЦОД в Росси в 2017 году

Волна переизбытка предложения в 2017 — 2018 годах — один из факторов торможения рынка, констатируют в iKS-Consulting. При этом аналитики компании прогнозируют к 2021 году рост числа стойкомест до 49 тысяч. По мнению игроков рынка, противоречия между избытком (по разным оценкам, коммерческие ЦОДы загружены не более чем на 70%) и наращиванием мощностей нет: «ИТ-индустрия стала больше доверять хранению данных и созданию распределенной инфраструктуры в ЦОДах, все больше крупных компаний переходят к модели создания внешней инфраструктуры. Спрос растет вслед за предложением. Увеличивая ресурсы, компании рассчитывают на развитие отрасли и появление новых клиентов».

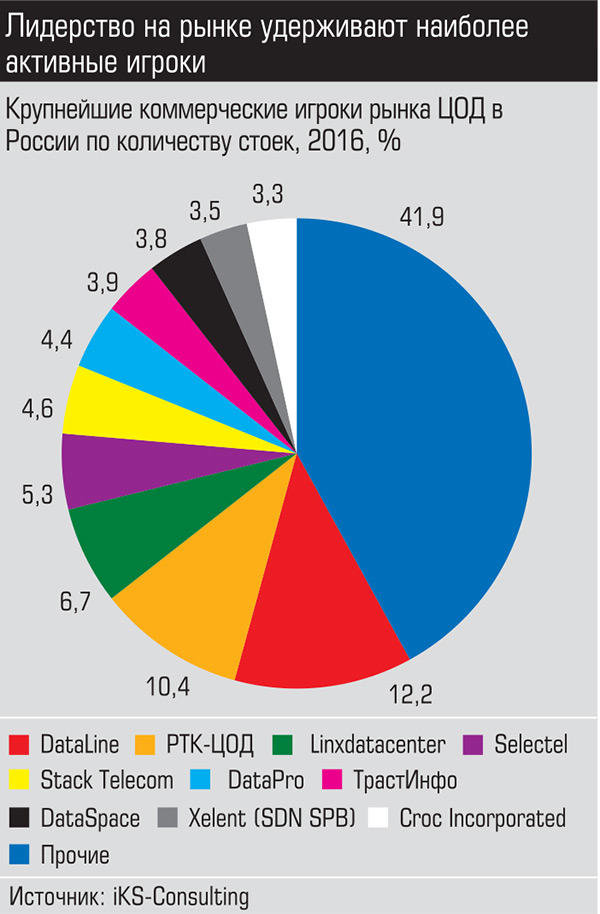

Лидерство на рынке удерживают наиболее активные игроки

— Резкое оживление на российском рынке ЦОД, в том числе и в сфере строительства новых дата-центров, заметно с середины прошлого года. Значительно увеличилась доля реальных проектов — это и строительство с нуля, и реконструкция существующих объектов, и модернизация действующих площадок, и отдельные контейнерные решения, — анализирует ситуацию директор департамента интеллектуальных зданий компании КРОК Александр Широков. — Наиболее востребованными становятся ЦОД, обладающие большими вычислительными мощностями и емкостью хранения. В основном это связано с принятыми за последние два года законами (закон, предписывающий хранить данные россиян на территории страны, и так называемый закон Яровой), а также с экономической ситуацией в стране. Она ставит новые задачи, например, перед банками, которые вынуждены наращивать вычислительные мощности. Крупные заводы, нуждающиеся в хранении большого объема вычислений, начали задумываться о строительстве ЦОД под собственные нужды.

— Запросы на строительство ЦОДов в этом году поступают от промпредприятий, которые возводят центры обработки данных на собственной территории, — соглашается с коллегой руководитель группы продаж инфраструктурных сервисов департамента продаж компании Softline

Николай Поздникин. — Ритейлеры больше смотрят в сторону облачных сервисов, а банки занимаются модернизацией существующих дата-центров. Средняя стоимость реализуемых в Уральском регионе проектов в этом году составляет порядка 50 — 60 млн рублей.

По мнению основателя хостинг-компании King Servers Владимира Фоменко, ЦОД растет во всем мире, и в России тоже: «Строительство коммерческих дата-центров с высокой отказоустойчивостью, в том числе предоставляющих возможность работы с облачными технологиями, — среди актуальных трендов. Плюс модульные дата-центры — здесь важны не только качество работы инфраструктуры, но и скорость развертывания площадки».

— Одним из главных трендов становятся ЦОДы высокой заводской готовности — prefab ЦОДы, — считает Ирина Яхина. — Заказчик получает полностью проработанное инженерное решение с продуманной инфраструктурой, то есть серверами, сетевым оборудованием, системами хранения.

— В целом рынок открыт новым поколениям ЦОДов — контейнерным решениям с гибкими мощностями, которые можно установить в любом месте, — дополняет руководитель направления инфраструктуры ЦОД Delta Electronics Дмитрий Гуляев. — Обычно такие решения включают в себя все инфраструктурные подсистемы, становясь центром «все в одном», гарантируя комплексный подход и надежность.

— Действительно, многие заказчики интересуются проектами создания модульных ЦОДов и микроЦОДов. Стоимость проектирования, поставки и пусконаладки такого центра сопоставимы с организацией ЦОДа в существующем помещении. Модули удобны и недороги, также дают возможность постепенно наращивать мощности в зависимости от бизнес-потребностей, а вводить объект в эксплуатацию можно уже после строительства первой очереди, — подтверждает Николай Поздникин. — Аналогичная история с микроЦОДом, который представляет собой одну защищенную стойку, где помимо вычислительного оборудования есть источник бесперебойного электропитания и охлаждение. МикроЦОД можно разместить на складе или непосредственно в цехе, снизить зависимость от сетей передачи данных заводов или внешних интернет-каналов. Впрочем, говорить о том, что модули окончательно победят проекты строительства капитальных центров обработки данных, пока рано.

ЦОДом и крамола

Укрупнение площадок и увеличение их совокупной доли стойкомест в топ-10 ЦОД — устоявшийся тренд. Зрелость рынка и высокий порог стоимости выхода на него станут основными барьерами для новых игроков. «Чтобы закрепиться, нужно запускать услуги сразу на 1000 — 1500 стойкомест, причем рентабельными они станут только в случае заполнения за полтора-два года, — рассуждает Александр Широков. —

С такими параметрами новые игроки могут справиться, только имея за спиной мощного партнера или инвестора, плюс какой-то ресурс для первоначального заполнения хотя бы трети или половины ЦОД. Для существующих игроков серьезным вызовом является сохранение стоимости услуг на уровне 2013 — 2014 годов. С этого времени курс доллара изменился вдвое, одновременно увеличив вдвое стоимость инженерного оборудования ЦОД, которое составляет как минимум половину капитальных затрат ЦОД. Строительство новых дата-центров сейчас достаточно дорого и приводит к очень длинным срокам окупаемости в 10 — 15 лет. Поэтому наращивание мощностей происходит очень точечно».

Дмитрий Гачко считает ключевым барьером для развития рынка отсутствие инвестиций: «Проекты ЦОД реализуются с небольшими деньгами, поэтому не получается построить красивое решение, например, сеть дата-центров федерального значения. Для этого нужны действительно большие средства. К тому же количество площадок с достаточной энерговооруженностью и хорошим месторасположением сильно ограничено, что также негативно сказывается на рынке».

— Барьеры остаются те же, что и раньше: дорогостоящий процесс сертификации и внешнего аудита, валютные колебания, нехватки площадей и проблемы, связанные с электропитанием, — перечисляет основатель проекта Market.space Александр Рахманов.

— Кроме того, у нас почти нет интересных предложений по лизингу оборудования, поэтому бизнесу приходится сразу инвестировать в его покупку, — продолжил список минусов Владимир Фоменко.

Помимо инвестиций отрасль нуждается в достаточном количестве рекомендательных документов, специфичных для создания ЦОДов конкретно в РФ. По мнению Александра Широкова, строительство таких сооружений пока регламентируется либо общими документами, по которым работают все строители промышленных объектов, либо иностранными нормативами и правилами. «Сейчас на федеральном уровне создана рабочая группа, состоящая из представителей рынка, задачей которой является разработка необходимых регламентов, — сообщил Александр Широков. — Если эти регламенты будут созданы с оглядкой на возможности и потребности компаний, занимающихся созданием ЦОДов в РФ, это окажется весьма полезно для отрасли».

— На государственном уровне о стандартах заговорили еще в 2017 году, а потребность в них назрела еще раньше — до сегодняшнего дня каких-то четких общепринятых правил не было, — напоминает генеральный директор компании «АМДтехнологии» Максим Сохань. — Компаниям приходилось опираться на собственный опыт, а также на рекомендации коммерческих регуляторов, сертифицирующих проект и его реализацию, однако часто такие рекомендации оказываются исключительно коммерческими. Стандарты призваны защитить интересы компаний-заказчиков и зафиксировать ключевые показатели жизнеспособности инженерных систем, значительно упрощая составление ТЗ к проекту и последующую приемку ЦОД.

Равнение на облако...

Конкуренция будет расти, основной драйвер — развитие дополнительных услуг. На отечественном рынке представлены две базовые модели оказания услуг ЦОД. Первая — это традиционные услуги colocation (размещение оборудования в стороннем ЦОД), dedicated (аренда оборудования). По мнению руководителя группы регионального развития департамента облачных технологий ГК Softline Владимира Егорычева, есть стабильный спрос на услуги по размещению оборудования в центрах обработки данных: «Предпочтения отдаются ЦОДам уровня Tier 3 (ЦОДы распределяются по четырем категориям, Tier 4 — наивысшая. — Ред.). Сценарии размещения могут быть различными — от переноса оборудования из собственной серверной в серверную с тремя девятками (Sla 99,982%, этот показатель означает, что сервисы будут гарантированно работать почти 100% времени, восемнадцать тысячных процента — это менее 8 минут теоретического простоя в месяц. — Ред.) до размещения в ЦОДе провайдера резервной площадки, строительство которой не всегда целесообразно/оправдано с финансовой точки зрения. Многие заказчики, сделавшие выбор в пользу арендуемого ЦОДа, со временем приходят к выводу, что иметь на балансе оборудование пусть и размещающегося в ЦОДе провайдера не всегда технически удобно и экономически выгодно. Своя инфраструктура постепенно заменяется на арендованную или облачную». По словам Александра Широкова, тренд аренды оборудования (HaaS, Hardware as a service) или вычислительных мощностей становится все сильнее: «И если раньше у крупных провайдеров ЦОД подобные услуги составляли от 5 до 15% совокупной выручки, то уже сейчас их доля может доходить до 30 — 50%».

Вторая — диверсифицированная модель, когда вместе с colocation предлагаются облачные услуги IaaS или SaaS.

— Цифровая трансформация бизнеса требует адекватных гибких и быстроразворачиваемых услуг. Соответственно практически все ведущие ЦОДы в РФ сейчас сосредоточены на развитии IaaS-сервисов, — говорит генеральный директор компании «Облакотека» Максим Захаренко. — По-прежнему, существенное влияние оказывает 242-ФЗ, требующий осуществлять первичное хранение и обработку персональных данных на территории РФ, а это 90% всех корпоративных систем.

— Потребителей уже не заинтересовать стандартным хостингом, — считает менеджер по развитию бизнеса Orange Business Services Алексей Кречетов. — Зачастую у компаний стремление перейти на OPEX-модель ведет к поиску дата-центра, одновременно предлагающего услуги монтажа и настройки оборудования, подключения к каналам связи и облачным сервисам. Многие операторы идут дальше и предлагают не просто размещение аппаратного обеспечения или покупку облачного сервиса, а обслуживание инфраструктуры — замену вышедшего из строя оборудования или создание виртуальных серверов и их настройку под клиента, если речь идет о виртуальной инфраструктуре. Другими словами, все больше компаний хотят заниматься исключительно основным бизнесом, не отвлекаясь на управление ИТ-инфраструктурой.

— В 2018 году на рынке ЦОД продолжаются две тенденции — стагнация в сегменте colocation и рост интереса заказчиков к более сложным услугам, которые приносят провайдерам дополнительный доход — VAS (Value Added Services), — объясняет Тарас Чирков. — К ним относятся в первую очередь облачные сервисы. Поэтому ключевой тренд на рынке — это превращение ЦОД из места с высокотехнологичной инженерной инфраструктурой для размещения оборудования в провайдера облачных сервисов для бизнеса. Ряд крупных ЦОДов (и мы в том числе) развивают направление мультиклауда — предоставление облачных платформ и сервисов от различных провайдеров. Это ответ на запрос рынка: строить и продавать свое облако ЦОДу выгоднее с точки зрения маржинальности, но с точки зрения развития отношений с клиентами ЦОД должен давать максимально широкий круг возможностей. То же касается обеспечения доступа к каналам связи различных операторов телеком-связи. В московском ЦОДе Linxdataсenter представлено более 40 операторов связи, что обязывает дата-центр быстро реагировать на запрос по кроссировочным соединениям с ними. Мы в прошлом году запустили проект Fast Cross Cable по оперативному предоставлению кроссировок, полностью изменили процесс cable management, что позволяет, например, проводить смену оператора в пределах двух часов.

По прогнозу iKS-Consulting, к 2020 году рынок облачных услуг в России вырастет почти в три раза. Примерно такую же динамику предсказывают аналитики IDC: по их мнению, глобальные траты на публичные облачные сервисы до 2019 года будут расти на 19,4% в год.

По мнению Тараса Чиркова, эти цифры говорят, что рынок облачных сервисов в ближайшие годы по темпам роста будет опережать остальные сегменты ИТ-рынка: «Российский рынок в этом смысле идет в ногу с мировым, уступая лишь по масштабам. Наиболее заметными потребителями ресурсов среди заказчиков нашей компании в прошлом году стали онлайн-ритейлеры и контент-провайдеры, то есть компании с относительно новыми форматами работы. Число таких компаний растет с каждым годом — и это для нас тоже положительный тренд. В своих трех дата-центрах (в Москве, Петербурге и Варшаве) мы видим отражение общерыночного тренда. Чем шире возможности ЦОДа в части предоставления облачных услуг, тем выше интерес клиентов. Следует отметить рост доверия заказчиков к виртуальной среде. Как следствие — все больше потребителей склоняются к гибридной модели ИТ-инфраструктуры. При этом компании не отказываются от использования собственных вычислительных мощностей, а дополнительно начинают пользоваться мощностями внешних облачных поставщиков. Это говорит о зрелости рынка — как провайдеров, так и заказчиков».

— Другая тенденция — переход на систему, при которой оплата производится за использованные мощности, — рассказывает сооснователь и CEO DeNet Рафик Сингатуллин. — Данная модель более гибкая и прозрачная для пользователей услуг, но в то же время заставляет владельцев ЦОД постоянно держать «буферные» мощности для удовлетворения пиковых нагрузок.

— Услуги colocation отошли на второй план как низкомаржинальный бизнес, они не интересны владельцам объектов. Основная рентабельность — в дополнительных сервисах, облачных технологиях и виртуализации. Другими словами, если раньше большинство запросов было на размещение оборудования заказчика в ЦОД, то теперь заказчики перестали бояться услуг IaaS или аренды выделенного оборудования. Именно эти два тренда формируют основные сценарии потребления услуг, — анализирует Александр Широков.

— При этом удельная выручка на стойку в случае с IaaS до 7 — 10 раз больше, чем от услуг colocation. Поэтому вполне вероятно, что в ближайшие три-пять лет основная выручка будет приходиться именно на услуги IaaS и аренды выделенного оборудования, достигнув 50 — 70% от выручки провайдеров услуг ЦОД в среднем по рынку.

— Однако пока основной доход любого ЦОД — это по-прежнему размещение серверных шкафов и их сдача в аренду, — акцентирует Владимир Фоменко.

… регионы …

Кроме облаков к точкам роста игроки причисляют развитие ЦОД-мощностей в регионах: они являются единственным сегментом, где сохраняется запас для развития бизнеса. По данным iKS-Consulting, в 2016 году на регионы пришлось только 10% всех предлагаемых на рынке ресурсов, в то время как столица и Московская область заняли 73% рынка, а Санкт-Петербург и Ленинградская область — 17%. В регионах продолжает сохраняться дефицит на ресурсы дата-центров с высокой степенью отказоустойчивости.

По словам Алексея Кречетова, даже в Москве, где дата-центры уже соревнуются между собой на предмет достижения определенного уровня и наполнения сервисами, коммерческие дата-центры уровня Tier 3 можно пересчитать по пальцам одной руки: «В азиатской части России дата-центры уровня Tier 3 — большая редкость. Зачастую мощности для хостинга оборудования располагаются в подвалах или на этажах бизнес-центров, но, строго говоря, их нельзя назвать дата-центрами — в лучшем случае большой серверной. Развитие тормозит сравнительно небольшой объем рынка и большие расстояния, которые создают сетевые задержки.

В азиатскую часть страны крайне неохотно инвестируют, поскольку если составить бизнес-кейс и спланировать вероятную прибыль и расходы, становится ясно, что очень тяжело окупить вложения в постройку собственного дата-центра или облака. Многие считают виртуальный хостинг беспроигрышным вариантом, полагая, что можно установить облако в Москве и пользоваться им из Владивостока. Но некоторые приложения, например, системы планирования ресурсов предприятия enterprise-уровня, чувствительны к сетевым задержкам, что делает критичным расстояние до физической инфраструктуры облака. Поэтому потребности компаний с Дальнего Востока не всегда можно закрыть тем, что дата-центр или облако расположено, например, в Новосибирске. Даже Хабаровск в качестве места хостинга может быть слишком далеко расположен для решения задач компании из Владивостока. Поэтому рынок ЦОД в регионах все равно будет развиваться».

… но не законы

— Пакет Яровой и закон, предписывающий хранить данные россиян на территории страны, пока мало повлияли на рынок. Во многом это связано с тем, что закон носит теоретический характер, а у большинства российских компаний нет такого объема персональных данных, который требовал бы аренды дополнительных стоек, — объясняет Дмитрий Гуляев.

— Почти все крупные телеком-операторы имеют собственные дата-центры, именно там и будут размещать оборудование в рамках соблюдения этого закона, — дополняет Александр Широков. — Менее крупные игроки не создадут заметного влияния. Здесь можно провести параллель с введением поправок о необходимости хранить персональные данные россиян на территории РФ. Тогда тоже было ожидание бурного роста, но оно так и не стало значительным и лишь добавило импульс к росту интеллектуальных услуг вроде IaaS и managed services.

Рассчитывать надо не на ФЗ, а на собственную гибкость (максимально подстраиваться под нужды заказчиков, обращающих внимание не только на ценовую политику и разнообразие предоставляемых сервисов, но и на качество обслуживания) и грядущее увеличение объемов информации, говорят игроки. Базовый фактор развития рынка — рост объема данных, подчеркивают в iKS-Consulting: «Мировой объем цифровых данных в 2016 году составил 16 ZiB (зеттабайт) и вырастет к 2025 году до 163 ZiB».

— Наблюдается колоссальное увеличение интернет-трафика, в большей степени это связано с широким распространением видеоконтента. По данным Cisco, в 2014 — 2019 годах произойдет троекратное увеличение объемов информации, передаваемых через интернет, — итожит Рафик Сингатуллин. — Таким образом, модернизация сетевой инфраструктуры станет одним из основных критериев развития рынка ЦОДов. К 2020 году около половины ЦОД вынуждены будут либо проводить апгрейд своих комплектующих, либо докупать дополнительные ресурсы.

Наибольшую активность в части строительства центров обработки данных в мире в 2017 году продемонстрировала Google, которая наряду с Amazon, Microsoft и IBM входит в число лидеров по количеству ЦОДов. По данным Synergy Research Group, около 44% гипермасштабируемых дата-центров располагается в США, 8% — в Китае, по 6% — в Японии и Великобритании. Доли Австралии, Германии, Сингапура, Канады, Индии и Бразилии составляют от 3% до 5%.